- 北京證券交易所

- 科創(chuàng)板

- 創(chuàng)業(yè)板專(zhuān)欄

- 私募基金

- 融資融券

- 基礎(chǔ)設(shè)施REITs

- 全面注冊(cè)制

- 國(guó)辦投?!兑庖?jiàn)》專(zhuān)題

- 自助開(kāi)戶(hù)業(yè)務(wù)辦理協(xié)議

- 投資者教育網(wǎng)站

- 投資者保護(hù)與宣傳

- 新股投資

- 自助開(kāi)戶(hù)三方存管簽約指引

- 內(nèi)控治理活動(dòng)

- 積極回報(bào)投資者主題宣傳

- 反洗錢(qián)

- 投行業(yè)務(wù)專(zhuān)項(xiàng)治理活動(dòng)

- 打非宣傳活動(dòng)專(zhuān)欄

- 法律法規(guī)

- 基本知識(shí)

- 投資分析

- 股指期貨

- 公平在身邊專(zhuān)項(xiàng)活動(dòng)

- 風(fēng)險(xiǎn)承受能力評(píng)估

- 風(fēng)險(xiǎn)教育

- 投資者適當(dāng)性

- 相關(guān)股東減持新規(guī)

- 股票期權(quán)

- 證券賬戶(hù)整合

- 深港通

- 滬港通

- 滬倫通

- 廉潔從業(yè)

- B股專(zhuān)欄

- 三板市場(chǎng)

- 業(yè)務(wù)指南

- 3.15投資者教育動(dòng)態(tài)

- 第三方存管

- 收費(fèi)標(biāo)準(zhǔn)

- 維權(quán)熱線(xiàn)

- IPO申購(gòu)備案指引

研究表明:追買(mǎi)新股同樣存在風(fēng)險(xiǎn)

“炒新”是一種風(fēng)險(xiǎn)較小并且能獲取穩(wěn)定收益的投資策略嗎?

在牛市或強(qiáng)市中“炒新”是否風(fēng)險(xiǎn)要小很多?

上市首日買(mǎi)入新股并持有長(zhǎng)一點(diǎn)的時(shí)間,是否就能降低損失的可能性?

面對(duì)這些疑問(wèn),深交所綜合研究所專(zhuān)門(mén)對(duì)投資者在上市首日追買(mǎi)新股可能存在的風(fēng)險(xiǎn)進(jìn)行了分析。該研究假定投資者按兩種投資模式進(jìn)行操作,在此基礎(chǔ)上分析這兩種投資模式發(fā)生虧損的可能性。

模式1:在新股上市首日以開(kāi)盤(pán)價(jià)買(mǎi)入并持有一段時(shí)間后以開(kāi)盤(pán)價(jià)賣(mài)出;

模式2:在新股上市首日以最高價(jià)買(mǎi)入并持有一段時(shí)間后以最高價(jià)賣(mài)出。

該研究以截止到2009年6月23日的深滬兩市所有的A股上市公司共1866家作為樣本。對(duì)這些上市公司,假定投資者在上市首日分別按兩種模式買(mǎi)入并持有一段時(shí)間后賣(mài)出,然后計(jì)算發(fā)生虧損的股票數(shù)量占樣本總數(shù)的比例,以此作為發(fā)生虧損可能性的度量。在這里,“持有一段時(shí)間”分別假定為1個(gè)月、3個(gè)月、6個(gè)月(分別用20、60、120個(gè)交易日近似代替)。

為了更直觀地看出投資者按照以上兩種模式操作發(fā)生虧損的可能性,該研究以1991.1~2009.6期間的各年度為單位,按照上述方法統(tǒng)計(jì)了各年度投資者按兩種投資模式操作發(fā)生虧損的可能性(詳見(jiàn)表1、表2)。

從以上的統(tǒng)計(jì)分析結(jié)果中,可得到如下三個(gè)主要結(jié)論:

結(jié)論一:大多數(shù)情況下,“炒新”發(fā)生虧損的可能性接近甚至超過(guò)60%

根據(jù)表1與表2的數(shù)據(jù)顯示,在1991.1~2009.6期間,假設(shè)投資者各年度在新股上市首日買(mǎi)入并持有一段時(shí)間后賣(mài)出,無(wú)論是采用模式1還是模式2,其虧損的可能性在絕大多數(shù)情況下均接近甚至超過(guò)60%。具體情況如下:

若投資者按模式1操作并在1個(gè)月后賣(mài)出,那么發(fā)生虧損的可能性為55.3%;若投資者按模式1操作并在3個(gè)月后賣(mài)出,那么發(fā)生虧損的可能性為57.1%;若投資者按模式1操作并在6個(gè)月后賣(mài)出,那么發(fā)生虧損的可能性為53.0%;

若投資者按模式2操作并在1個(gè)月后賣(mài)出,那么發(fā)生虧損的可能性為69.1%;若投資者按模式2操作并在3個(gè)月后賣(mài)出,那么發(fā)生虧損的可能性為65.6%;若投資者按模式2操作并在6個(gè)月后賣(mài)出,那么發(fā)生虧損的可能性為59.5%。

結(jié)論二:持有時(shí)間長(zhǎng)短并不能有效改變“炒新”發(fā)生虧損的風(fēng)險(xiǎn)

從表1與表2的分析數(shù)據(jù)可看出,在兩種投資模式下,參與新股首日交易的投資者發(fā)生虧損的可能性并不因持有時(shí)間的改變而發(fā)生一致性的改變。投資者買(mǎi)入后的持有時(shí)間無(wú)論是1個(gè)月、3個(gè)月還是6個(gè)月,都存在著虧損的可能。持有時(shí)間與發(fā)生損失的概率之間并沒(méi)有明顯的相關(guān)性,“炒新”投資者均要承擔(dān)相當(dāng)大的風(fēng)險(xiǎn)。

結(jié)論三:牛市或強(qiáng)市期間“炒新”并不能避免虧損可能

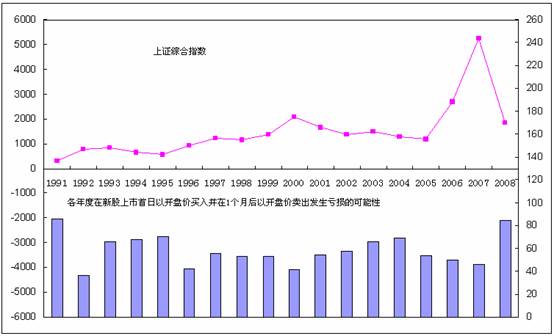

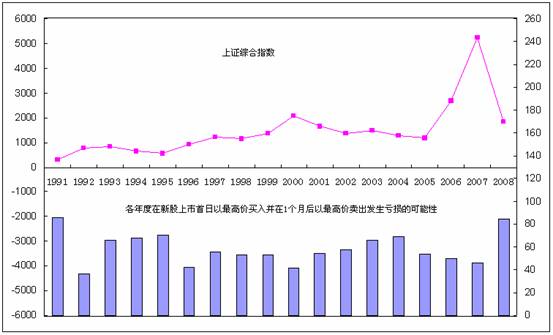

為了分析市場(chǎng)走勢(shì)與“炒新”虧損可能性之間的關(guān)系,該研究將各年度的上證綜合指數(shù)與投資者按以上兩種模式操作發(fā)生虧損的可能性進(jìn)行了對(duì)比。(詳見(jiàn)圖1、圖2)

圖1:各年度在新股上市首日買(mǎi)入并在1個(gè)月后賣(mài)出發(fā)生虧損的可能性與上證綜合指數(shù)比較(假設(shè)買(mǎi)入和賣(mài)出價(jià)均為開(kāi)盤(pán)價(jià))

圖2:各年度在新股上市首日買(mǎi)入并在1個(gè)月后賣(mài)出發(fā)生虧損的可能性與上證綜合指數(shù)比較(假設(shè)買(mǎi)入和賣(mài)出價(jià)均為最高價(jià))

從圖1和圖2可以看出:在牛市期間“炒新”發(fā)生虧損的可能性要比熊市稍小一些,但無(wú)論市場(chǎng)處于熊市還是牛市,投資者按上述兩種模式操作并在1個(gè)月后賣(mài)出發(fā)生虧損的可能性都相當(dāng)大(超過(guò)50%)。此外,結(jié)合表1和表2的數(shù)據(jù),該研究還發(fā)現(xiàn),在1992~2008年間的17個(gè)年度中,虧損可能性的變化方向與同期大盤(pán)指數(shù)的變化方向相反的年度平均在10個(gè)以上,這表明“炒新”發(fā)生虧損的可能性與大盤(pán)指數(shù)的漲跌沒(méi)有直接相關(guān)的對(duì)應(yīng)關(guān)系。

以上三個(gè)分析結(jié)論無(wú)不表明了這樣一個(gè)事實(shí):追捧剛上市的新股存在著相當(dāng)高的風(fēng)險(xiǎn)。在過(guò)去的2007和2008兩年中,“炒新”發(fā)生虧損的可能性顯著上升,甚至達(dá)到80%~90%。對(duì)此,投資者應(yīng)予以高度重視,切勿盲目跟風(fēng)炒作新股。

深交所投資者教育中心